株価暴落時に買うべきはディフェンシブ銘柄なのか

お疲れ様です、ローンウルフです。

私はアメリカ株の主な投資先として、相場低迷時に強いディフェンシブ銘柄を定期購入しています(IJR、ウォルト・ディズニー、3Mはディフェンシブ銘柄扱いではありませんが)。

そして相場が20%以上下げた時のみハイテク系の銘柄が中心となっているQQQを臨時購入しています(以下25%、30%と5%刻みで下げたらその都度臨時購入)。

しかし私のような手法に対し、相場が大きく下がっている時ほど普段価格が下がらないディフェンシブな銘柄を買ったほうがいいのではないか、という考えをコロナショックの少し後に見かけました。

このように暴落時に買うべきはディフェンシブ銘柄なのでしょうか?コロナショック後にこれらの銘柄はどのような株価推移をしたのかを確認して検討してみたいと思います。

コロナショック後の価格推移を比較してみた

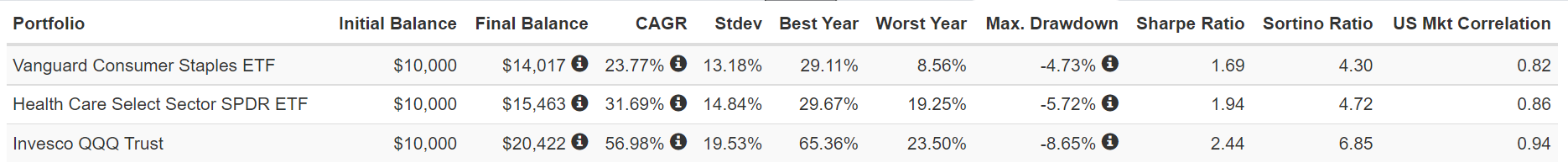

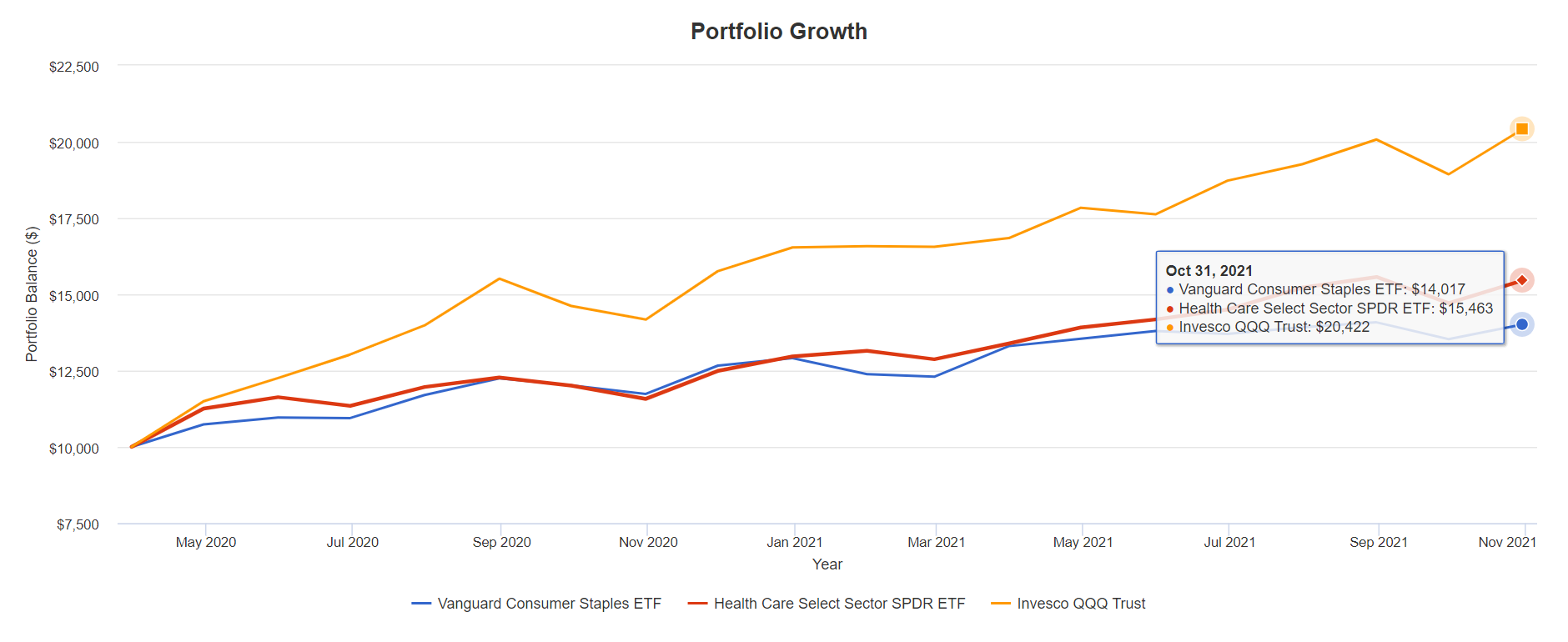

今回比較するのは、私が普段定期購入している生活必需品セクターETFであるVDCとヘルスケアセクターETFであるXLV、そしてナスダック100を投資先としているQQQです。

期間は2020年3月末から2021年10月末の1年7か月間です。比較にはportfoliovisualizerのサイトを利用しています。リターンは配当再投資分を加味して計算されています。

それではご覧ください!

1年7か月でVDCは約40%、XLVは約55%のリターンであったのに対し、QQQは2倍のリターンとなり、成績差はかなり大きなものとなりました。

「結果を見てから語るな!」と思われるかもしれませんが、実はコロナショックが起こる前に私は、相場が大きく下落した時にはディフェンシブ銘柄よりも景気敏感株を買った方が良いということについて記事にしていました。

この上記記事での私の考え方がコロナショックでも通用したのかなと思っています。

ディフェンシブ銘柄は皆が欲しがらない時に買うべき

なぜこのようなことが起きているのかを考えると、コロナショックしかり景気の先行きが不透明な時は、業績が景気に連動しやすい銘柄はその不透明さが嫌気されて投資先としては忌避されて過剰に売られやすくなり、その不透明さが解消されると今度は一気に株価上昇が起きてくるのだと思います。

景気の先行きが不透明な時は、反対に業績が安定していて先行きが見通しやすいディフェンシブ銘柄が選好されやすいのだと思います。

今のように相場が非常に好調な時期は退屈な値動きしか見せないディフェンシブ銘柄は敬遠されやすくなります。正直今の時期に私以外でディフェンシブ銘柄に積極的に投資している人はほとんど見かけません。

上記のような結果や考え方からすれば、ディフェンシブ銘柄は暴落時に買うものではなく、むしろ相場が過熱していて皆が欲しがらない時に買うべきなのではないかと私ローンウルフは考えています。