私の米国株ポートフォリオのセクター別比率【2022年】

お疲れ様です、ローンウルフです。

私は不景気時でも業績が堅調なディフェンシブ銘柄を中心に投資していますが、そうした銘柄だけではなくウォルト・ディズニーやQQQなど景気に敏感なセクターの銘柄も合わせて保有しています。

そうした中で以前に私の米国株ポートフォリオのセクターごとの比率がどうなっているか気になり、調べて記事にしてみました。

この記事を投稿してから1年以上が経ち、当時とポートフォリオ内のセクター比率が変わっているだろうと思い、再びまとめて記事にしてみました。

私の米国株ポートフォリオのセクター別比率

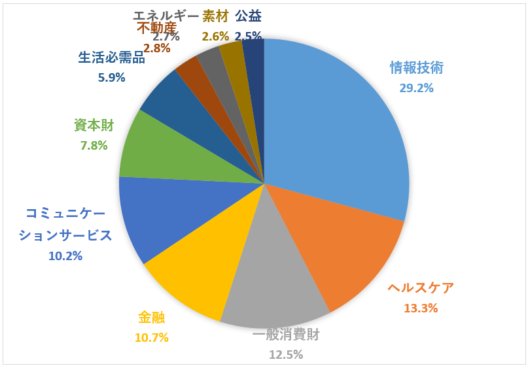

私のポートフォリオのセクター比率公開の前に、比較対象としてまずはS&P500のセクターごとの比率を載せたいと思うのでご覧ください。なお比率は2021年12月31日現在の状態です。

S&P500においては情報技術セクターが29.2%と一番大きな割合を占めていることがわかります。以下ヘルスケア、一般消費財、金融と続きます。

不動産、素材、公益、エネルギーはいずれも割合が3%未満しかないので、ここが大きく動いても指数全体に与える影響は少ないですね。

それでは本題に入りたいと思います。私の米国株ポートフォリオのセクター別の比率についての話の前提として、私の保有銘柄は以下のようなセクター分類となっています。

〇 XLV・・・ヘルスケア

〇 VDC・・・生活必需品

〇 MCD・・・一般消費財

〇 JNJ・・・ヘルスケア

〇 MMM・・・資本財

〇 DIS・・・コミュニケーションサービス

〇 MKC・・・生活必需品

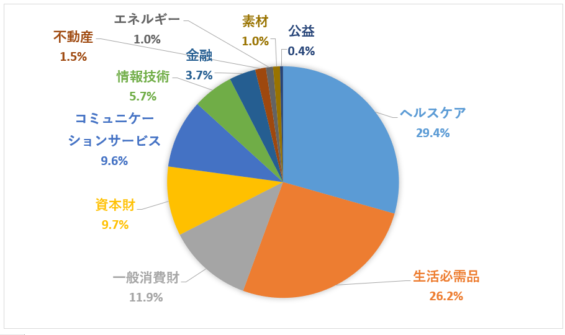

ちなみにIJRとQQQはETF内のセクター比率をそのまま反映させました。それでは私のポートフォリオのセクター別比率の円グラフをご覧ください!

私のポートフォリオの中で一番高い比率を占めているのはヘルスケアです。続いて生活必需品ですが、この両セクターで半分以上を占めています。

S&P500の中で一番高い比率を占めていた情報技術セクターはたったの5.7%です。S&P500では全体のおよそ3割を占めていたわけですから、だいぶ差があるのがわかりますね。

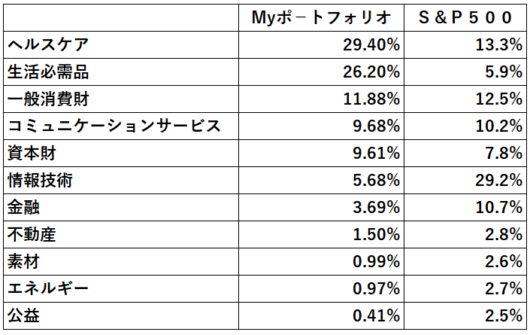

なお各セクターの比率を表であらわすと以下の通りになっています。

保守的な投資家にとってはS&P500は攻撃的なセクター比率

以上を概観してみると、私の米国株ポートフォリオとS&P500のセクター比率で大きく異なるのは情報技術、ヘルスケア、生活必需品の3つです。

私のような保守的なスタイルを取る投資家から見ると、S&P500のセクター比率は攻撃的な比率になっているなと感じます。

それは景気敏感的なセクターである情報技術がおよそ3割を占め、反対に不況時に強い生活必需品セクターが5.9%しかないからです。

景気の転換点でそれぞれのセクター同士が循環してその影響を和らげると言われているものの、生活必需品セクターの割合がこれだけ少ないとリセッション時に全体に与える影響は少ないのかなと思います。

反対に私のようにディフェンシブセクターが半分以上を占めていると、リセッション時の影響は相対的に和らげられるものになると思います。もちろんその反面強い上昇局面では乗り遅れてしまいますが。

それでも儲けること以上に失わないことを重視している私にとっては、今のポートフォリオのセクター比率ぐらいがちょうどいいのではないかと私ローンウルフは考えています。