iDeCo経由で先進国債券(為替ヘッジ有)を購入しました

お疲れ様です、ローンウルフです。

私はiDeCo(イデコ、少額投資非課税制度)経由でも投資しており、保有資産のうち9割以上を日本のREIT(不動産投資信託)とし、残りは新興国株の投資信託を保有しています。また積み立ては同じ日本のREITに設定しています。

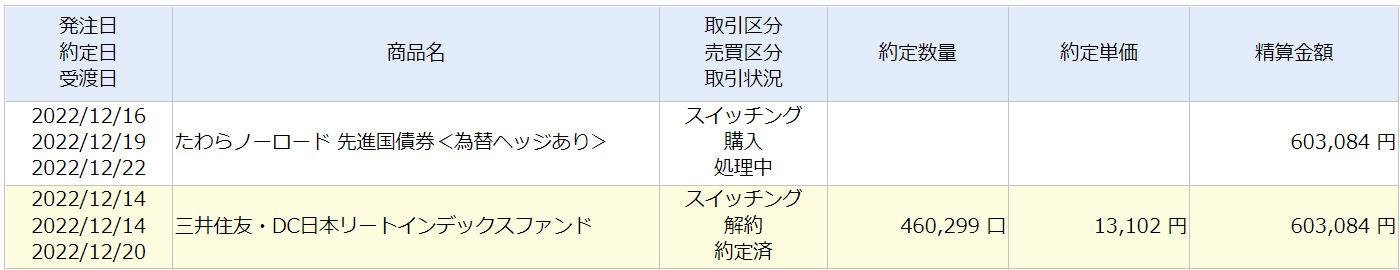

今回その内の保有済の日本のREITの半分を、先進国債券(為替ヘッジ有)にスイッチングしました。なお具体的な商品名は「たわらノーロード 先進国債券<為替ヘッジあり>」です。

先進国債券(為替ヘッジ有)へスイッチングした理由

先進国債券(為替ヘッジ有)にスイッチングした理由をお話する前に、今回の購入先のたわらノーロード 先進国債券<為替ヘッジあり>について具体的に見ていきましょう。

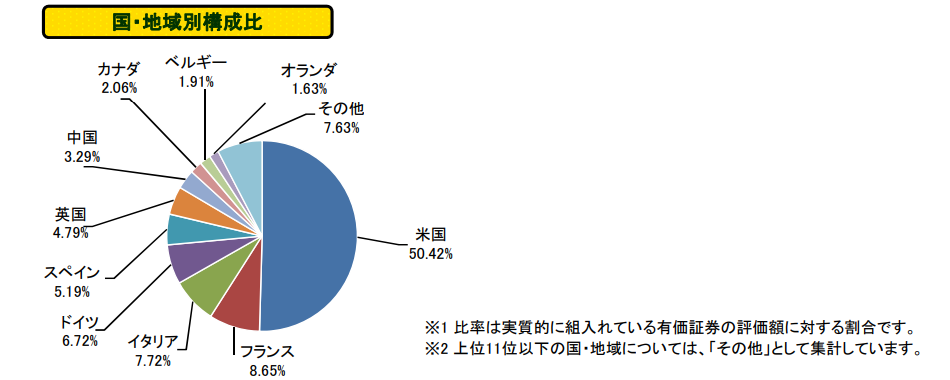

この商品は名前の通り、先進国債券に為替ヘッジをかけた投資信託です。先進国債券という名前ではありますが、11月末現在でその半分をアメリカの国債に投資しています。

ですのでこの商品が今後どのような価格推移を見せるかは、主にアメリカの市場を見る必要があります。

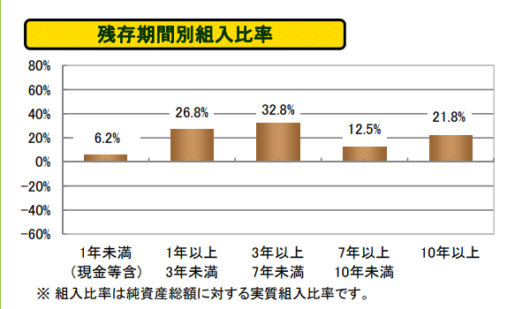

続いて組み込まれている債券の残存期間を確認したいと思います。

およそ3分の2が3年以上の残存期間となっており、また平均残存期間は7.97年となっています。そのためこの投資信託の価格推移には主に中長期の金利が影響を与えることになります。

そして具体的な先進国債券(為替ヘッジ有)にスイッチングした理由についてお話します。

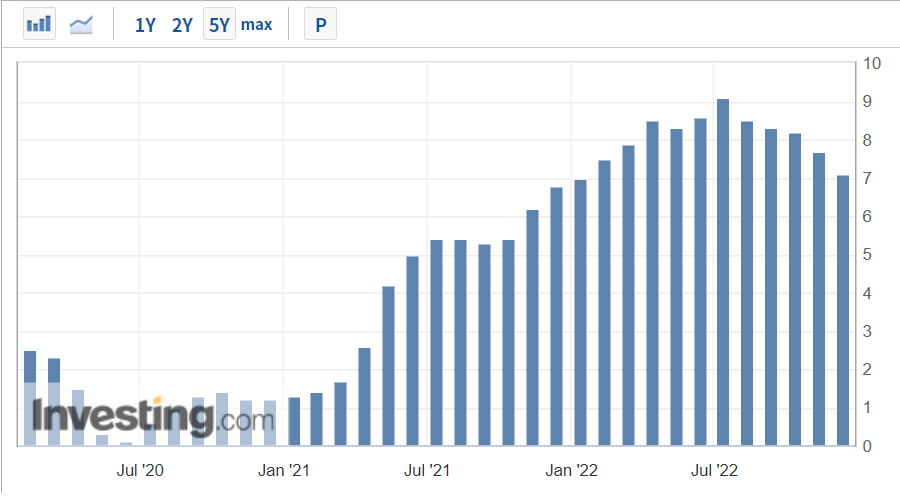

債券価格の推移を見るにあたっては政策金利の推移、インフレ率等を見なくてはいけないわけですが、そのうちインフレ率については6月の9.1%をピークに低下を始めています。

それに伴って10年債利回りも11月の初めからピークアウトしていってます。

5年債利回りも同じぐらいのタイミングで低下を始めています。

これらの国債の利回りにはFRBの政策金利の見通しが影響を与えるわけですが、現在の市場予想によれば来年の3月までに利上げが打ち止めされ、年末ごろには利下げに転じることが想定されています。

🇺🇸利上げマップ

FOMC後の市場の利上げ予想です。FRBの金利見通しはやや高めで、市場予想も若干上振れましたが、FOMC前と大きくは変わっていません。次回は0.25%利上げ予想が優勢で、利上げの到達点は5%前後。引き続き来年後半の利下げが見込まれています pic.twitter.com/SyXMa3xl5f— 後藤達也 (@goto_finance) December 14, 2022

金利が下がれば当然ながら債券価格は上がるわけですが、将来の金利低下を見越してこのタイミングでの債券購入を決めました。

頭とシッポはくれてやれ

この市場予想が上振れしてさらに利上げ幅が大きくなる可能性もありますし、利上げサイクルが5月まで伸びる可能性も当然ながらあります。

しかしこれ以上利上げするとしても幅としてはたかがしれており、誤差の範囲内かなと思っています。完璧なタイミングで買えずとも、概ね正しいタイミングで買えればそれで良しという考えです。

反対にアメリカ以外の先進国ではまだインフレはピークアウトしておらず長期金利の低下はこれからなので、そういう意味でも悪いタイミングではないのかなと思っています。

また為替ヘッジ有にした理由についてですが、金利と為替動向は連動しやすいため、アメリカの長期金利が下がった場合に円高が起こる可能性が高いです。

そのため為替ヘッジをかけずにいた場合に、債券価格の値上がり以上に円高の影響の方が大きいという事態を招きかねません。

為替ヘッジのコストを負担してでもそうした影響を避けたいと思い、私はヘッジ有の債券を選択しました。

保有期間等について

保有期間についてですが、利下げの停止が見込まれるころまで保有をしようと考えています。

利上げ打ち止め→利下げ開始→利下げ停止のサイクルに1年半~2年ぐらいかかると思っているので、保有期間もそれぐらいになると思います。

それぐらいの保有期間となると積み立てには向いていないので、購入は積み立てではなくスイッチングを利用しました。

また保有中の日本のREITもさらに長いスパンで見れば有望なので、半分は保有を継続して積み立ての方も継続しました。

利下げを停止した後のスイッチング先は先進国REITにしようかなと思っていますが、まだまだ先の話なので改めてそのタイミングで投資判断を下したいと思います。

時間をかければさらに長期金利が低下することはほぼ確実なので勝率はかなり高いものの、リターンはあまり高くない取引だと思います。それでも年金部分となる運用なので保守的な運用でも問題ないのかなと思っています。

ここに書いたようなシナリオ通り動くのか、これから先ゆっくりと金利の推移を見守っていこうと私ローンウルフは考えています。