新興国株ETFのSPEMを定期購入+臨時購入ルールを新たに設けます

お疲れ様です、ローンウルフです。

私は新興国株ETFであるSPEMを3の倍数の月(3月、6月、9月、12月)に購入することとしており、1回の買い付け口数はアメリカ株と同じく売買価格が1111ドルを超えるようにしています。

そして6月18日にSPEMの買付を行いました。

今回の記事でもこれまでと同様に、他の指数との成績比較やアメリカと新興国のCAPEレシオの状況について確認していこうと思います。

CAPEレシオ比較及び各指数の価格推移

まずはCAPEレシオから確認したいと思います。CAPEレシオとは株価をインフレ調整後の1株当たり利益の10年間の平均で割って算出する指数のことです。

アメリカのCAPEレシオについてはイギリスのバークレイズのサイトを、新興国と日本のCAPEレシオについては「Research Affiliates」を利用して調べています。数値は今年の5月末時点の数値のものです。それではご覧ください!

・新興国株 16.3倍

・アメリカ 37.67倍

・日本 22.3倍

新興国株のCAPEレシオは2月末の17.2倍から16.3倍へと減少しました。アメリカのCAPEレシオは35.47倍から37.67倍へと増加しました。これは世界恐慌時よりも高い数値です。日本は22.6倍から22.3倍へと減少しました。

続いてSPEMと他の新興国株ETF、およびS&P500との価格推移の比較です。比較対象は以下の3つです。

・DEM(ウィズダムツリー エマージング・マーケッツ・エクイティ・インカム・ファンド)

・DGS(ウィズダムツリー 新興国小型株配当ファンド)

・S&P500

上2つはスマートベータ型のETFでDEMは高配当株、DGSは小型株の高配当株に投資している新興国株のETFです。

比較期間は私がSPEM購入を開始した週の2020年3月30日から2021年6月21日です。それではご覧ください!

DGSがS&P500の運用成績を超えました!S&P500は堅調な値動きが続いているものの、新興国の株式市場も同様に好調が続いているようです。DEMも引き続き価格低迷が続いているものの、3月時よりS&P500との成績差は縮まりました。

なお6月20日時点のSPEMの保有状況はこのようになっています。

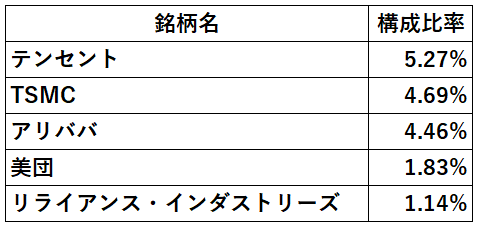

またSPEMの構成銘柄のうちの上位5社と構成比率は以下の通りです。

3月時と比較して順位に変動がありました。アリババが構成比率2位から3位に下がりました。

また5位だったナスパースは6位に下がり、変わってリライアンス・インダストリーズが5位となりました。リライアンス・インダストリーズはインドで事業を展開しているコンゴロマリット企業です。アリババとナスパースの株価が低迷したためにそれぞれ順位が入れ替わりました。

臨時購入ルールを新たに設けます

冒頭でもお話した通り、私はSPEMの購入については3か月に1度、定期購入することとしています。しかし今後はアメリカ株と同様に臨時購入ルールを設けたいと思います。

その理由についてですが、私はポートフォリオに占める新興国株の比率を15%にしようと思っているのですが、このまま3か月に1度定期購入するだけではこの比率に到達するのに相当な時間がかかってしまうと考えたからです(現時点では5%にも満たない)。

また私の投資戦略として相場の下げを利用するという戦略をとっており、これまで以上に相場の下げ局面で買い増しを行うようにしたかったのです。

具体的なルールとしては、S&P500が最高値から20%下げたら臨時購入、以下25%、30%…と、5%刻みで下げた際に臨時購入を行いたいと思います。買い始めのパーセンテージが違うだけでアメリカ株の臨時購入ルールと同じですね。

新興国株ETFを購入する判断としてS&P500を目安とするのもなんですが、世界全体の株式市場の中でアメリカが一番大きなウェイトを占めているので、基準として採用しました。

先月行った各種空売りの件で思い知らされましたが、私はどうしても取引に感情が入り込んでしまうようです。ですからこうした感情を排するため、私は機械的な購入ルールを導入しているのです。

こうした感情を排した取引のおかげで、相場の急落局面でも躊躇なく購入に踏み切ることが出来るのではないかと私ローンウルフは考えています。