2025年6月時点の新興国株ETF「SPEM」の保有状況

お疲れ様です、ローンウルフです。

私は2022年の2月まで3か月おきに新興国株ETFのSPEMを定期購入していましたが、現在は新興国株ETFの定期購入を中止しています。

しかしSPEMについてはあくまで定期購入を中止しているだけで保有は続けており、またSPEMから年2回(6月、12月)支払われる配当金で再投資をすることとしています。

今回はこれまでと同様、SPEMの保有状況及び他国と比べたリターンやCAPEレシオ等について記事にしたいと思います。

新興国株ETF「SPEM」の保有状況やリターン比較

まずはCAPEレシオから確認したいと思います。CAPEレシオとは株価をインフレ調整後の1株当たり利益の10年間の平均で割って算出する指数のことです。

アメリカのCAPEレシオについては「multpl.com」を、新興国と日本のCAPEレシオについては「Research Affiliates」を利用して調べています。

数値は新興国株と日本は5月末時点の、アメリカについては6月15日時点のものです。それではご覧ください!

・新興国株 16.4倍

・アメリカ 36.52倍

・日本 21.6倍

3か月前と比べて新興国株のCAPEレシオは15.9倍から16.4倍へと増加、アメリカのCAPEレシオは35.21倍から36.52倍へと増加、日本のCAPEレシオは21.1倍から21.6倍へと増加しました。

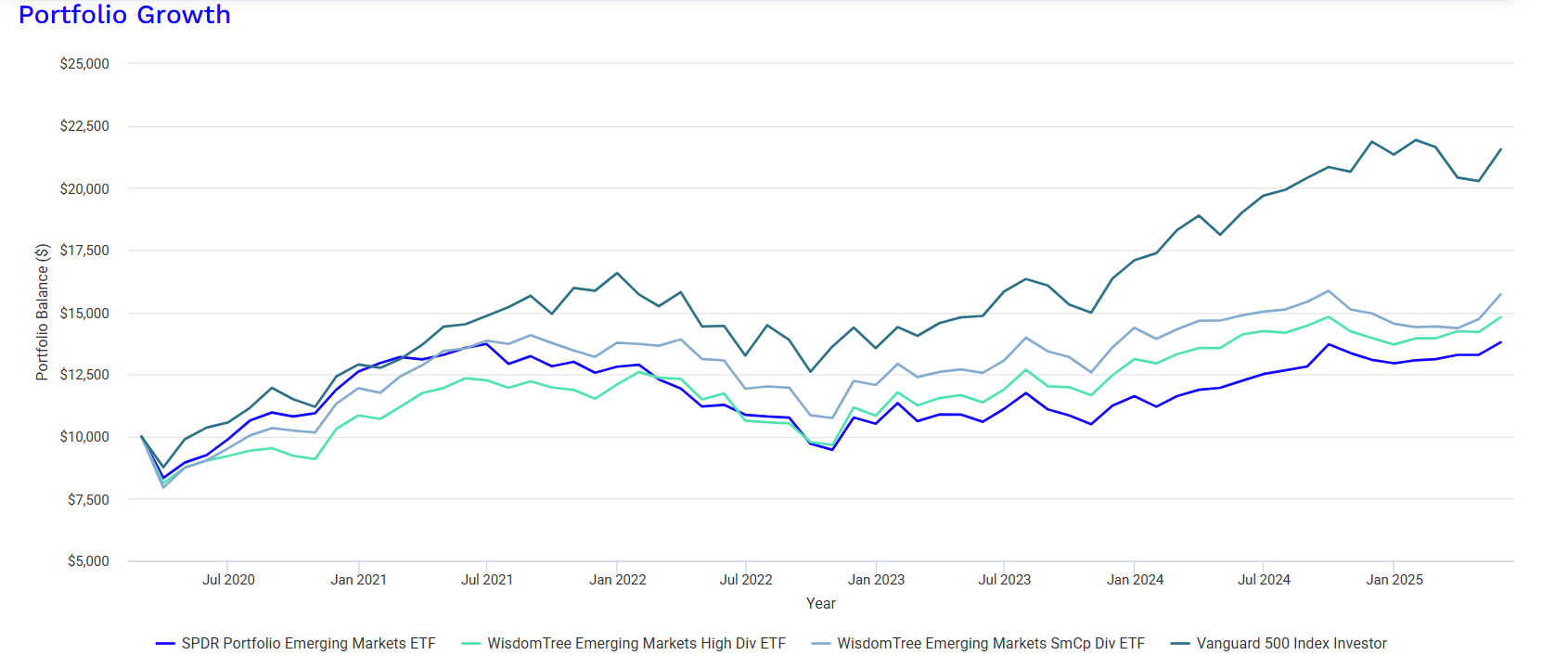

続いてSPEMと他の新興国株ETF、およびS&P500との価格推移の比較です。比較対象は以下の3つです。

・DEM(ウィズダムツリー エマージング・マーケッツ・エクイティ・インカム・ファンド)

・DGS(ウィズダムツリー 新興国小型株配当ファンド)

・S&P500

上2つはスマートベータ型のETFでDEMは高配当株、DGSは小型株の高配当株に投資している新興国株のETFです。

リターンの比較は配当再投資を含めた形で比較できるPortfolio Visualizerを利用しています。比較期間は私がSPEMの購入を開始した2020年3月から2025年5月までです。それではご覧ください!

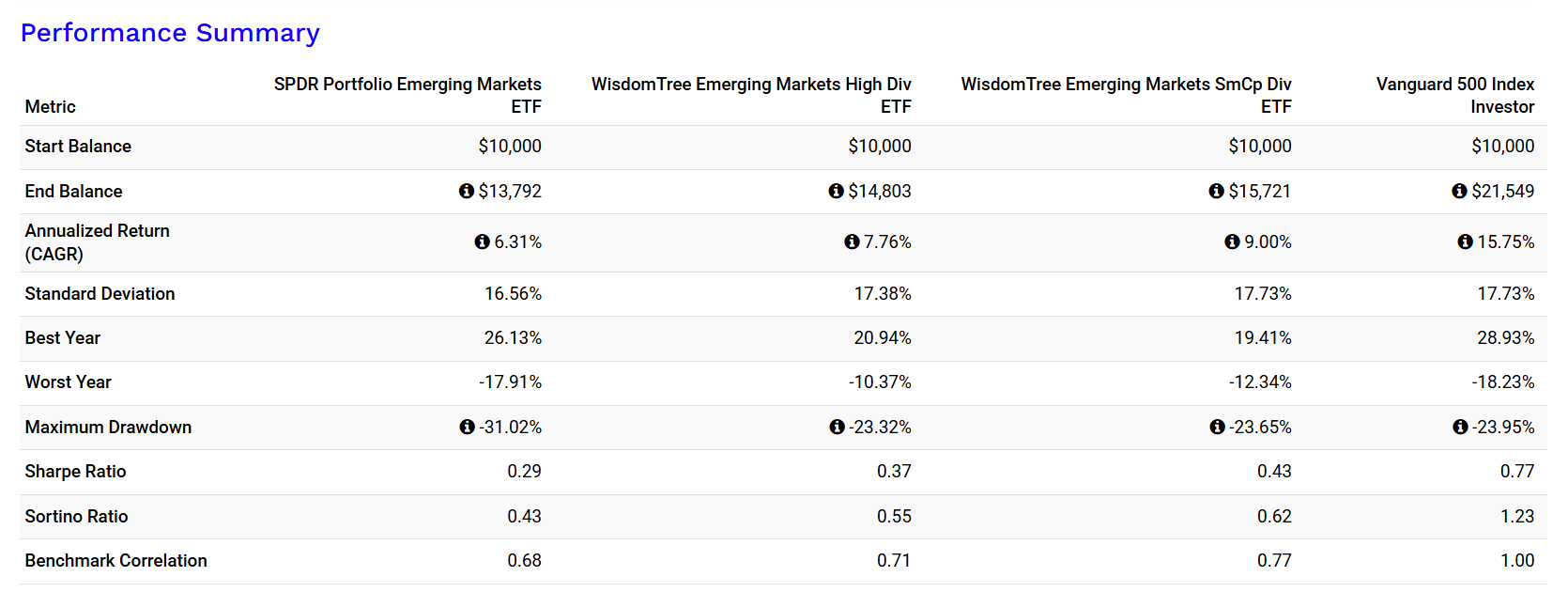

成績が良い順にS&P500、DGS、DEM、SPEMとなっています。昨年12月時と順位に変動はありません。

S&P500が引き続き新興国株ETFのリターンを上回っています。また新興国株ETFにおいては時価総額加重平均に基づいたポートフォリオよりも、高配当株の方が好成績を出し続けてています。

続いてこれらの具体的な年率リターンやシャープレシオ等が載った一覧を掲載します。

なお6月15日時点のSPEMの保有状況はこのようになっています。

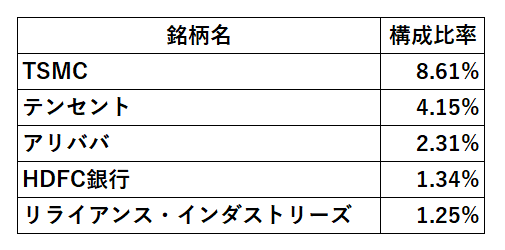

続いてSPEMの構成銘柄のうちの上位5社と構成比率は以下の通りです。

順位に入れ替わりがありました。構成銘柄第5位が中国企業のシャオミだったのが、インドのリライアンス・インダストリーズに変わりました。

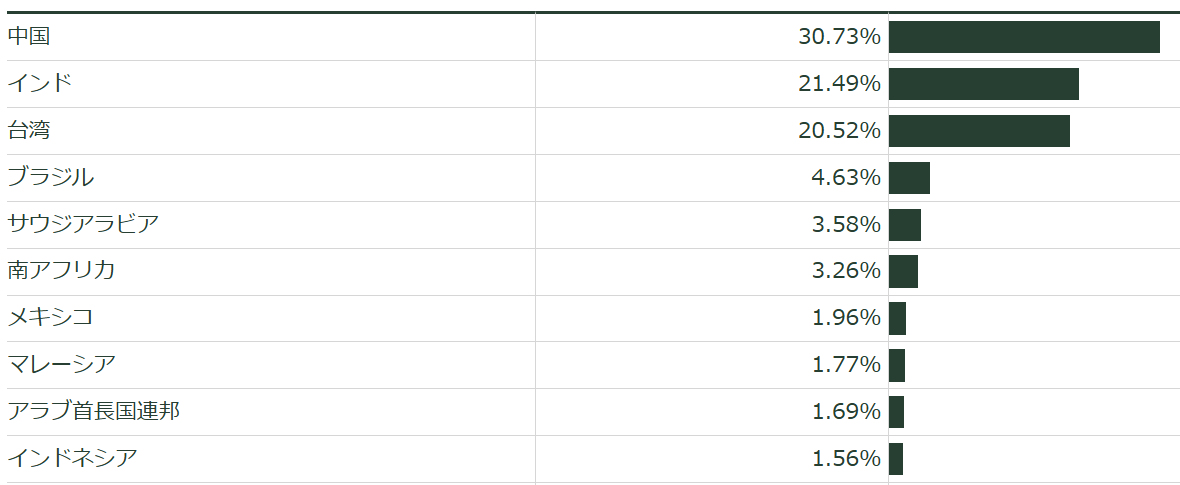

最後にSPEMの投資先の国別組入比率のトップ10について載せていきますのでご覧ください(情報元はステートストリートのHPより)。

今年は1人負けのアメリカ株

さて昨年は絶好調だったアメリカ株ですが、今年は1人負けの状況が続いています。

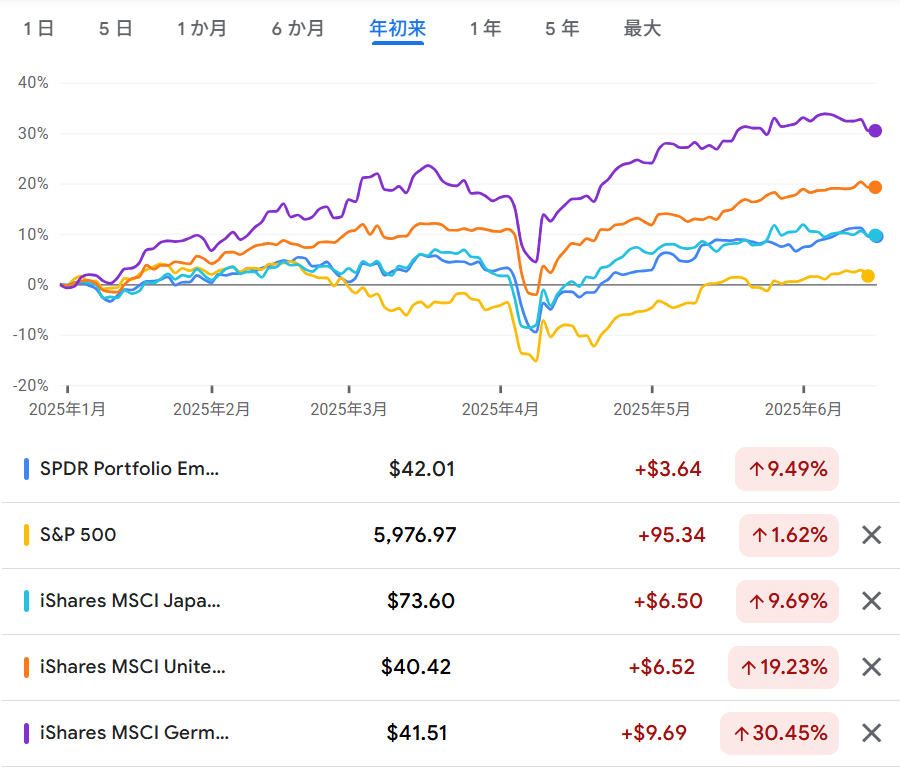

下記はアメリカ株と新興国株、そしてドイツ、イギリス、日本の株式指数をドル建てで比較したチャートです。

S&P500は年初来で1.62%のプラスとわずかながらのプラスであるのに対し、新興国株は10%弱の上昇、ドイツに至っては30%もの上昇を見せています。

トランプ大統領の就任以降、投資資金がアメリカから逃げ出し始めていると言われていますが、このチャートを見るとそれが一目瞭然だと思います。

相場が好調な時こそ「アメリカ最強!」と妄信せずに、他国の株式市場に目を向けることが大切なのではないかと私ローンウルフは考えています。