マイ米国株ポートフォリオ VS S&P500(VOO)【2025年11月末】

お疲れ様です、ローンウルフです。

今月も私の米国株ポートフォリオと市場平均(VOO)の成績比較を下記のルールのもとに行います。

・ETFや個別銘柄と同じタイミングでVOOを購入したものとする

・VOOの購入価格はその日の終値

・売買代金が1,111ドルを上回る最初の売買株数で購入

(例 株価が200ドルの場合、6株購入)

・比較はドル換算

・資産額は配当再投資後の金額

・VOOの配当再投資は私が再投資したタイミングと同じ日に再投資したものとする

以上の条件を参照の上、私の米国株ポートフォリオとS&P500(VOO)の成績比較記事をご覧ください!

マイ米国株ポートフォリオ VS VOO(2025年11月末時点)

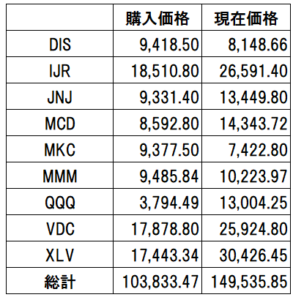

まずは各銘柄の購入価格と現在価格を比較した表を掲載いたします。なお3Mについては、スピンオフをしたソルベンタムと現在の3Mの合計金額を旧3Mとして現在価格にしています。

次に購入価格の総計から配当再投資による取得分を差し引き、配当再投資を加味したトータルリターンを計算したいと思います。また同じ作業をVOOでも行って成績比較をします(共に手数料加味)。

〇 マイポートフォリオ

・購入価格 93,463.21ドル(103,833.47 -(1149.92+1143.13+1121.53+1195.83+1111.00+1191.01+1151.15+1189.45+1,117.30))

・現在価格 149,535.85ドル

・増減率 59.99%

〇 VOO

・購入価格 99,741.16ドル(110,632.98 -(1329.28+1316.87+1213.37+1145.34+1121.83+1320.19+1134.55+1152.27+1158.1))

・現在価格 249,667.29ドル

・増減率 150.32%

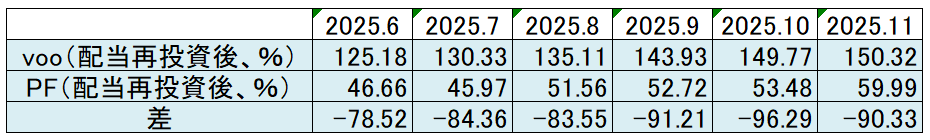

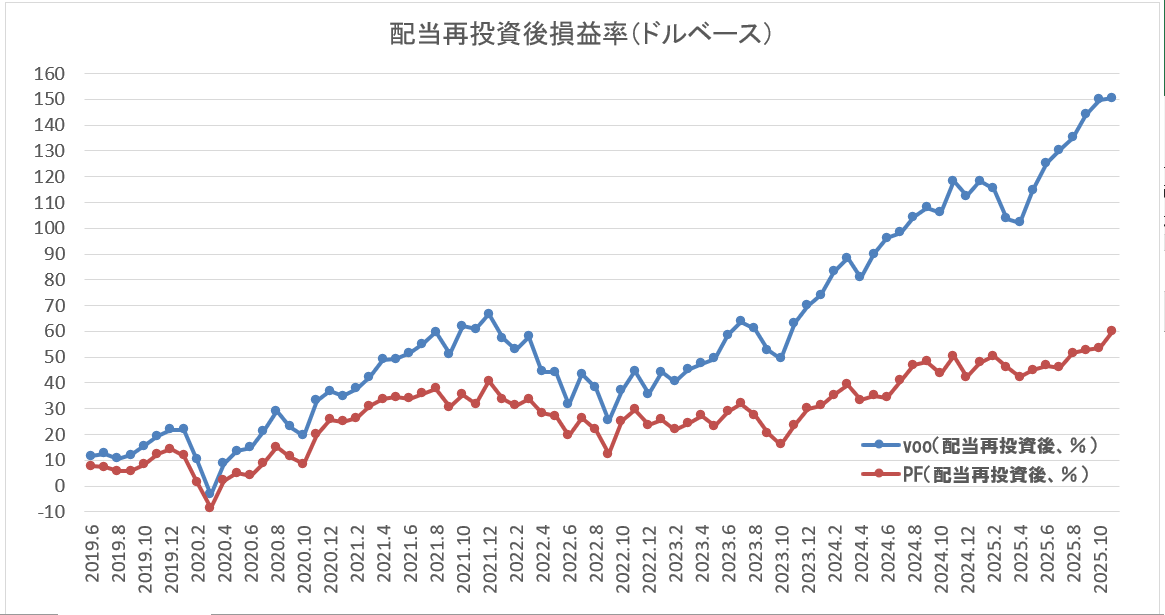

以下はVOOと私の米国株ポートフォリオの増減率の推移を示したグラフと表とです。

なお2025年5月以前の具体的な数字について見たい方は、下記の成績比較記事をご覧ください。

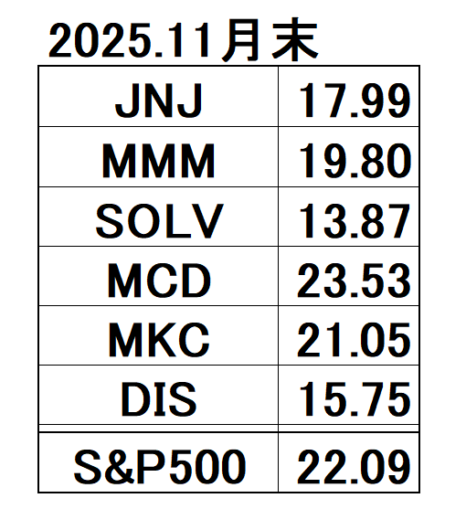

最後に私が保有している個別銘柄とS&P500の2025年11月末現在の予想PERです。個別株の予想PERはアメリカのYahoo!Financeを、S&P500についてはWSJを参照しています。

どうなるAI・半導体銘柄

先月の米国株が横ばいとなる中で私の米国株ポートフォリオは堅調な展開となり、6%ほどのアウトパフォームとなりました。これだけのアウトパフォームは8か月ぶりですね。

反対にナスダックの11月の騰落率はおよそ8か月ぶりにマイナスとなり、ハイテク銘柄が軟調な時は保守的な銘柄が買われるというディフェンシブ優位の典型的な展開となりました。

これまで米国株相場をけん引してきたNVDAですが、S&P500が再び最高値を更新を伺う中で高値から15%ほどのマイナスと出遅れ始めています(2025年12月1日現在)。

googleのGeminiの台頭がNVDAの出遅れの原因の1つとなっているわけですが、相場の歴史を振り返ると、成長著しい分野には多くの企業が参入し、その結果競争が激化して利益率が低下していくという事が起きてきました。

NVDAのすさまじい成長を見ているとこれまでの歴史が通用しなくなるのではと考えたこともありましたが、やはりAIブームに沸く半導体銘柄もこうした過去の歴史からは逃れられないようです。

半導体銘柄の低迷はむしろディフェンシブ銘柄の追い風になるので、こうした競争の激化と利益の減少が過去の歴史通りに進んでいくか見守っていきたいと私ローンウルフは考えています。