今年もシーゲル教授の「9月効果」を日本株で実践してみた【2019年】

お疲れ様です、ローンウルフです。

ジェレミー・シーゲルといえば「株式投資の未来」が注目されがちですが、私はもう1冊の「株式投資」のほうがどちらかというと好きです。なぜなら、私の好きなアノマリー投資に関するデータが豊富にあるからです。なおアノマリー投資とは、株価の季節性に着目した投資のことを指します。

この「株式投資」の著書の中で紹介されているアノマリーの1つに「9月効果」があります。

9月効果とは、月別でアメリカ株の投資利回りを見た場合に、9月だけが唯一マイナスの成績となっているというものです。

この「9月効果」は世界中でも起こっているとのことで、であるならば日本株においても利用できないかと考え、2年前から実践しています。

そして今年もこの「9月効果」に基づく投資を行いました。今回の記事では、その投資結果についてお伝えしたいと思います。

「マザーズ先物」を利用して9月効果(日本においては8月効果)を実践する

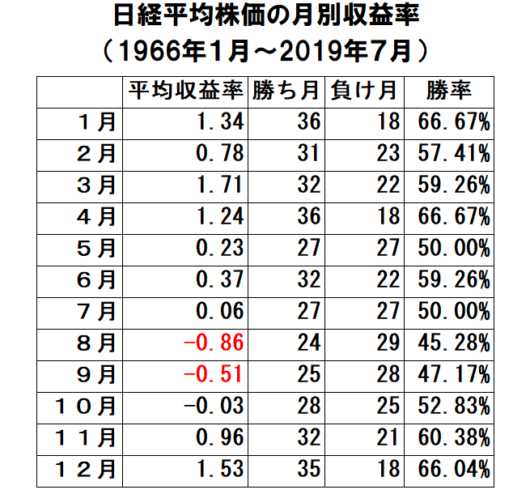

まずは過去の日経平均株価における月ごとの騰落率を以下に表にしてみましたのでご覧ください。年数は1966年から2018年です。

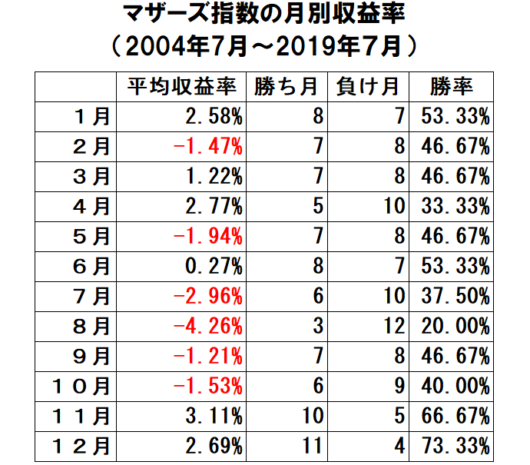

続いて、マザーズ指数の月ごとの騰落率を載せます。

ご覧の通り、両市場とも9月よりも8月のほうが下落率が高く、特にそれはマザーズ指数に顕著です。

私はこれを日本株における「8月効果」と呼んでいます。そしてこのデータをもとに、今年も実際の投資に活かしてみました。

市場は日経平均ではなくマザーズ指数を選びました。マザーズ先物を利用して先物を売り建てることにより、株価の下落の恩恵を受けようというわけです。

また8月だけでなく7月の収益率もよい成績ではないため、6月末に売りを1枚、7月末に先物を1枚売り、8月末と9月初めにそれぞれ反対売買を行いました。

それでは8月効果の実践結果を発表いたしますのでご覧ください!

〇 損益

〇 取引価格詳細

今年も無事アノマリー通りに利益を得ることに成功しました!

なお先物取引における取引価格は

・869円 ⇒ 842円 3.11%の下落(6月末売り ⇒ 8月末決済)

・889円 ⇒ 838円 5.74%の下落(7月末売り ⇒ 9月初決済)

となっています。この下落率が実際の利益率です(手数料考慮せず)。

これで3年連続で8月効果によるアノマリー投資で利益を得ることができました。ちなみに過去の結果については以下の記事をご覧ください。

この8月効果を利用した投資は、株価下落のリスクヘッジをしつつ利益を得られるというのが最高ですね。

ただこの8月効果がこの先ずっと生き残るのかと言われれば、そうとは言い切れません。なぜならこうしたアノマリーは、広く知られることにより消滅してしまう危険性があるからです。

とはいえこうしたアノマリーが残り続ける限りは、今後も実践し続けようと私ローンウルフは考えています。