SPYDは「考えられる限り最悪な商品」なのか?

お疲れ様です、ローンウルフです。

アメリカ株に投資する日本の個人投資家の中で人気の高いSPYD。ちなみにSPYDとはアメリカの証券取引所に上場している高配当株のETF(上場投資信託)です。

そんなSPYDですが、先日ツイッターでSPYDが「考えられる限り最悪な商品」であり、「猿にも負ける設計の商品」であるというツイートを見かけました。

このツイート主は世の中に出回っている情報は全て株価に織り込まれており、アクティブ運用をしても長期的な運用成績は市場平均を上回ることは出来ない(上回ったとしても運)といういわゆる効率的市場仮説の信奉者のようでした。

私自身、効率的市場仮説の代表的著書であるジョン・C・ボーグルの「インデックス投資は勝者のゲーム」、チャールズ・エリス「敗者のゲーム」、バートン・マルキール「ウォール街のランダム・ウォーカー」を読んでいて効率的市場仮説の有用性は理解しており、新興国株はインデックス運用を採用しています(特にウォール街のランダム・ウォーカーは好きで3回読みました)。

しかし私は投資をする前提として効率的市場仮説を採用するならば、SPYDが「考えられる限り最悪な商品」とは断定できないと考えます。

SPYDの設計と過去の成績は?

その判断に至る前に、SPYDの設計について簡単に述べたいと思います。

SPYDはステート・ストリート社のETFで、アメリカの証券取引所で売買が出来ます。保有にかかる手数料である信託報酬は0.07%と、ETFとしてはかなり低い部類に入ります。配当利回りは4月23日現在で7%と非常に高い利回りとなっています。

その大きな特徴としては、アメリカのS&P500に採用されている会社のうち、配当利回り上位80社(4月23日現在では77社)に均等に投資しているということです(株価の上下があるので完全な均等というわけではありませんが)。また1月と7月の年2回リバランスが行われます。

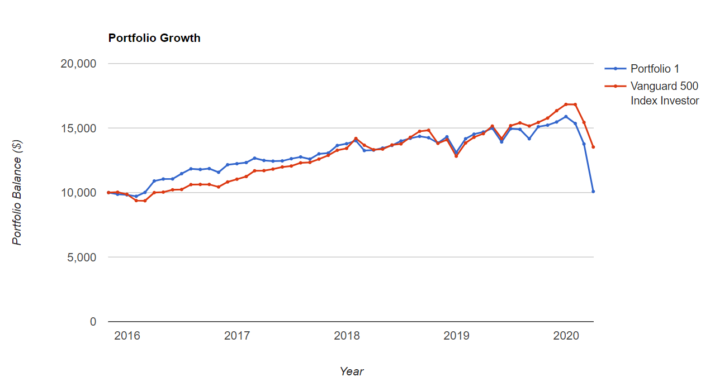

さて、「考えられる限り最悪な商品」なのかどうかを知るための材料の1つとして、過去のパフォーマンスを見てみましょう。ちなみに設定日は2015年10月21日と比較的最近設定されたETFであるため、2015年10月末から2020年3月末までのS&P500との成績比較をしてみたいと思います。

下のグラフは青がSPYDで、赤がS&P500の成績を指しています。なお成績は配当金再投資後となっています。

2015年10月末に投じた10,000ドルは、SPYDであれば10,082ドルに、S&P500は13,529ドルとなっており、S&P500よりも運用成績が大きく下回っていることがわかりますね。

なるほど、確かにこの成績だけ見るとSPYDは優秀な成績を残しているとは言えません。

しかし、もし効率的市場仮説をご存知の方ならよく知っている通り、過去の成績が将来にそのまま延長されるわけではありません。

またもし本当にSPYDが効率的市場仮説の観点から見て、「考えられる限り最悪な商品」であり、「猿にも負ける設計の商品」と断定できるほどひどいものであれば、SPYDの運用方針(高配当・均等額投資)を採用しないだけで簡単に市場平均を上回れることになってしまいます。

(ちなみに私はSPYDの戦略を採用しなければ市場平均を上回るとは全く思っていませんが、念のため)

これは効率的市場仮説が投資家がいかなる策を弄しようとも市場平均を上回ることが出来ないという結論と矛盾することになってしまうのではないのでしょうか?

一方的に有利・不利な条件があればそれすらも価格に織り込むというのが本来の効率的市場仮説の主張

ですので本当の意味で効率的市場仮説からSPYDの今後の運用成績を推測するのであれば、SPYDが市場平均を上回るか下回るかどうかは現時点ではわからない、というほうが正解だと思います。

なぜなら一方的に有利な条件もしくは不利な条件が存在するとするならば、それすらも市場が価格に織り込むはずだからです。

ですのでもしSPYDの今後の成績を論じるのであれば、可能性の問題として話す方が適切だと思います。

そもそも高配当戦略は市場低迷時にも配当金をコツコツと再投資することにより上昇相場時にそのリターンを加速させる戦略であり、また遠い将来の配当は過小評価されるという発想のもとに10年、20年のスパンで判断される戦略です。

SPYDに投資している方は、誤った効率的市場仮説の解釈に惑わされず、己の信念を頼りに投資の継続について判断していくべきだと私ローンウルフは考えています。