【悲報】3倍レバレッジETFさん、コロナ前の高値を下回ってしまう

お疲れ様です、ローンウルフです。

今年に入ってからは軟調な展開が続いているアメリカの株式市場も、ここ数年は非常に好調な相場が続いていました。

そうした中で、相場が右肩上がりならレバレッジをかけていればもっと儲けることが出来ていたのではないかとの考えから、レバレッジETFへの投資が流行しました。

ナスダック100へ2倍のレバレッジをかけた投資商品、いわゆる「レバナス」への投資が流行しましたが、それ以上にハイリスクな3倍ものレバレッジをかけた商品へ投資する人も多くみられました。

確かに相場が右肩上がりで続くのであれば、レバレッジが高ければ高いほど上がった時のリターンも大きくなります。

ですがその3倍レバレッジETFへの投資が、今曲がり角に来ています。3倍レバレッジETFが次々とコロナショック直前の高値を下回り始めたのです。

コロナ前の高値を下回り始めた3倍レバレッジETF

以下具体的に3つのETFについて見ていきましょう。なお価格はいずれも2022年5月22日現在の数字です。

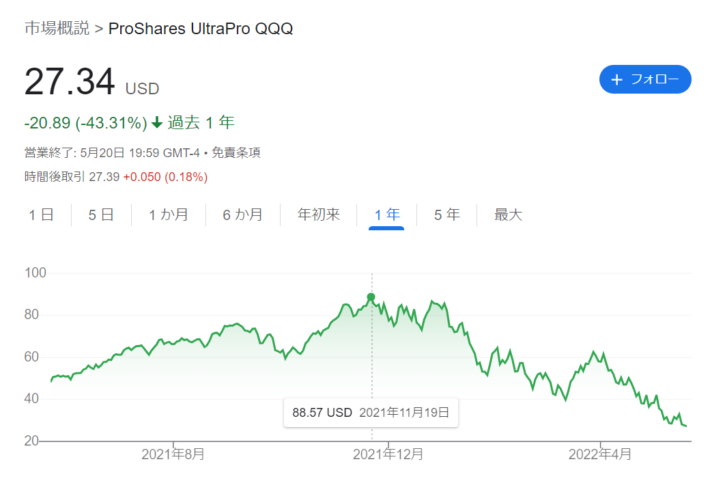

まずはナスダック100に3倍のレバレッジをかけたTQQQです。流行を極めたナスダックへのレバレッジをかけた投資。バックテストでは高いリターンを誇っていたそうですが、現在はどうなっているでしょうか?

最高値からの下落率は69.13%にもなっています。なおコロナショック直前の高値は28.64ドルでした。今は27.34ドルです。

続いてTECLです。TECLは情報技術セクター銘柄へ3倍のレバレッジをかけたETFです。こちらもTQQQと同じぐらい人気を博しているETFです。こちらの下落率も確認してみたいと思います。

最高値からの下落率は64.63%にもなっています。なおコロナショック直前の高値は32.65ドルでした。今は32.01ドルです。

最後にSOXLです。SOXLは半導体関連銘柄で構成されたフィラデルフィア半導体指数に3倍のレバレッジをかけたETFです。

自分が見た感じでは3つのETFの中で一番の人気を博したETFだと思います。こちらについても見ていきたいと思います。

下落率は3つの中で一番大きく、72.1%もの暴落劇が起きました。なおコロナショック直前の高値は21.04ドルでした。今は20.36ドルです。

3倍ETFの暴落劇から何を学ぶべきか

我々はこのようなハイリスクなレバレッジ商品の暴落を見て何を学ぶべきなのでしょうか?それを探るために2つの事実について確認したいと思います。

1つ目はS&P500が20%近く下落しただけでこれだけの暴落が起きたということです。

20%程度の株価下落なら数年に1度起きているわけですから、これぐらいの暴落は決して珍しいことではないということを頭に入れておいた方が良いと思います。

もっと言ってしまえばここからさらに下落する余地があるわけですから、さらに傷が広がりかねないというのが今の状況なのです。

そして2つ目はたった半年ほどでこれだけの暴落が起きたということです。

これらのETFが高値をつけたのが去年の11、12月なわけですから、いずれも半年という短期間でおよそ70%もの暴落劇が起きたことがわかります。

たとえば「レバレッジ商品に投資したおかげで1億円を貯めることができた、よし早期退職だ!」といっていざ会社に退職の意向を伝えたとします。

そうした中で株価の下落が始まり、半年もたたないうちに1億円もの資産があれよあれよという間に3千万円になってしまいました。

早期退職した場合、1億円と3千万円では大きくライフプランが崩れてしまうことでしょう。またここからさらに資産額が減ってしまうかもしれないし、これまでの40年のような金利が低下し続けた幸せな環境が終わってしまったことを考えると、今後5年10年で株価が回復する保証などどこにもないのです。

致命傷を負いかねない金融商品は主力投資先として長期保有すべきではない

こうしたハイリスクな金融商品を主力投資先としてしまうと、リスクが顕在化した場合に将来のライフプランが崩れてしまいます。

短期投資は別として、長期投資した場合にたとえ数%でも破滅的な事態が起こりうる金融商品を主力投資先として長期で保有しないほうが良いでしょう。

そして過去の金融危機を振り返ると、モデルに基づいて計算した確率以上にこうした事態が発生するということも忘れてはいけません。

「そうは言ってもインデックス投資のような地道な投資じゃ簡単には大金持ち・早期リタイア出来ない!だからレバレッジ商品に投資するんだ!」

と考えている人もいるかもしれません。しかし相場というものは面白いもので、このように比較的短い期間で大きく儲けたいと考えている人ほど往々にして痛い目に遭い、地味で堅実な投資の方がむしろ最短距離を歩いていたりするのです。

金持ちになりたいのであれば、金持ちになりたいというはやる気持ちを抑えなければならないというパラドックスを投資家は克服する必要があると私ローンウルフは考えています。