マイ米国株ポートフォリオ VS S&P500(VOO)【2023年2月末】

お疲れ様です、ローンウルフです。

今月も私の米国株ポートフォリオと市場平均(VOO)の成績比較を下記のルールのもとに行います。

・ETFや個別銘柄と同じタイミングでVOOを購入したものとする

・VOOの購入価格はその日の終値

・売買代金が1,111ドルを上回る最初の売買株数で購入

(例 株価が200ドルの場合、6株購入)

・比較はドル換算

・資産額は配当再投資後・VOOの配当再投資は私が再投資したタイミングと同じ日に再投資したものとする

以上の条件を参照の上、2023年2月末時点の私の米国株ポートフォリオとS&P500(VOO)の成績比較記事をご覧ください!

マイ米国株ポートフォリオ VS VOO(2023年2月末時点)

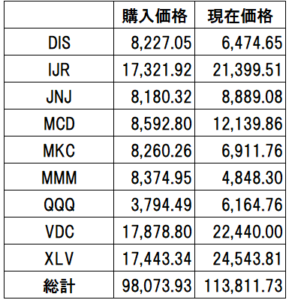

まずは各銘柄の購入価格と現在価格を比較した表を掲載いたします。

次に購入価格の総計から配当再投資による取得分を差し引き、配当再投資を加味したトータルリターンを計算したいと思います。また同じ作業をVOOでも行って成績比較をします(共に手数料加味)。

〇 マイポートフォリオ

・購入価格 93,463.38ドル(98,073.79 -(1149.92+1143.13+1121.53+1195.83))

・現在価格 113,811.73ドル

・増減率 21.77%

〇 VOO

・購入価格 99,741.19ドル(104,746.05 -(1329.28+1316.87+1213.37+1145.34))

・現在価格 140,182.35ドル

・増減率 40.55%

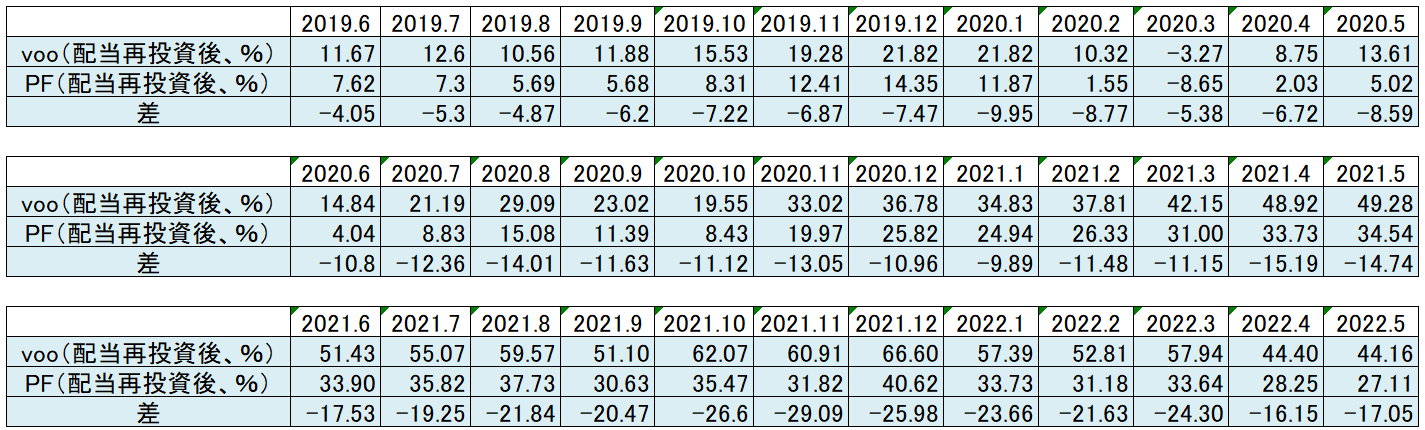

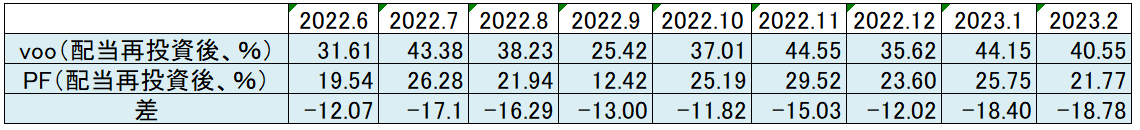

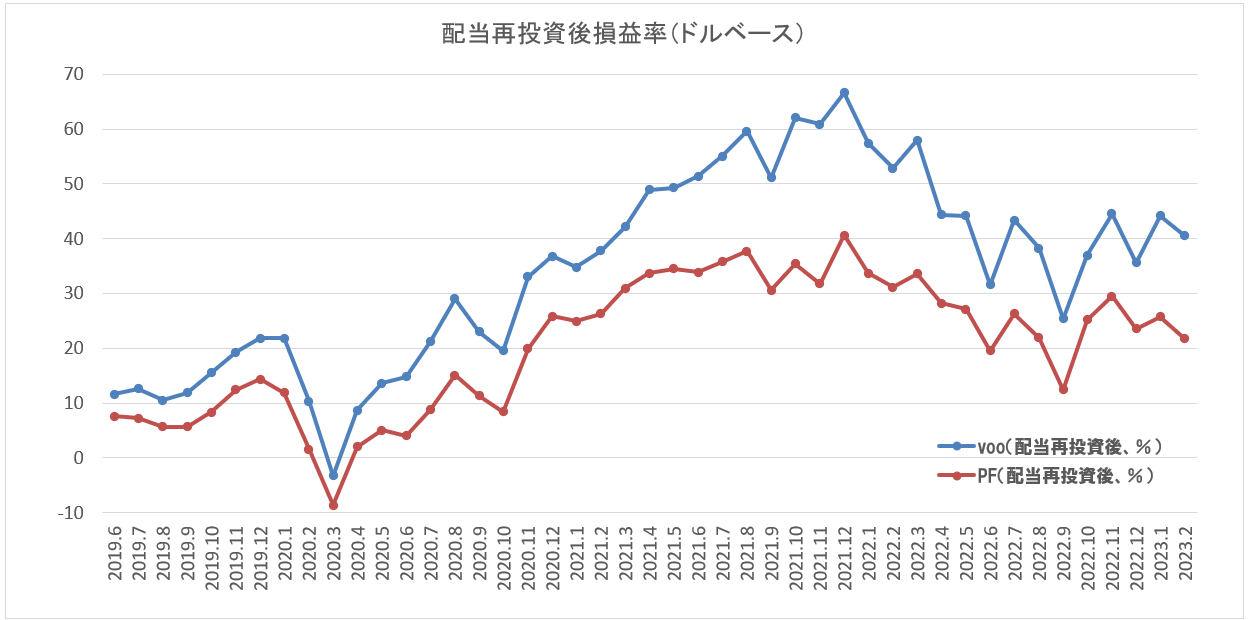

以下の表はVOOと私の米国株ポートフォリオの増減率の推移を示した表とグラフです。

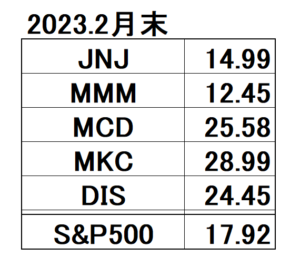

最後に私が保有している個別銘柄とS&P500の2023年2月末現在の予想PERです(S&P500については2月26日現在の予想PERです)。個別株の予想PERはアメリカのYahoo!Financeを、S&P500についてはWSJを参照しています。

切りあがる米政策金利のターミナルレート

私の米国株ポートフォリオとS&P500(VOO)の成績差は1月末時点と比べてわずかに広がりました。

さて株価に大きな影響を与えるアメリカの政策金利ですが、昨年末時点ではターミナルレート(利上げの最終着地点)の市場予想は5%と予想されていましたが、わずか3か月でその市場予想は5.75%まで切りあがっています。

ただその割には株価も落ち着いているなぁという印象です。インフレ率が高止まりしてはいるもののピークアウトの傾向が続いていること、米景気が底堅いといったことが株価を踏みとどまらせているのかなと思っています。

ただインフレ率が目標の2%を達成するには賃金インフレが収まる必要があり、賃金インフレが収まる際には企業業績の悪化を伴うため、楽観的な値付けがされているように思います。

私自身は米国株投資については昨年以降新規購入は配当再投資によるもの以外はストップしており、最近は米国債を購入するようにしています。

国債の方が最終的な期待値は低いのかもしれませんが、今の状況を考えると今後のインフレ率鎮静化に伴う金利の低下の恩恵を確実に受けられる国債への投資の方が分があるのかなと思っています。

ここからさらに長期金利が上がるようならさらに米国債を買い増していこうかなと私ローンウルフは考えています。