マイ米国株ポートフォリオ VS S&P500(VOO)【2026年1月末】

お疲れ様です、ローンウルフです。

今月も私の米国株ポートフォリオと市場平均(VOO)の成績比較を下記のルールのもとに行います。

・ETFや個別銘柄と同じタイミングでVOOを購入したものとする

・VOOの購入価格はその日の終値

・売買代金が1,111ドルを上回る最初の売買株数で購入

(例 株価が200ドルの場合、6株購入)

・比較はドル換算

・資産額は配当再投資後の金額

・VOOの配当再投資は私が再投資したタイミングと同じ日に再投資したものとする

以上の条件を参照の上、私の米国株ポートフォリオとS&P500(VOO)の成績比較記事をご覧ください!

マイ米国株ポートフォリオ VS VOO(2026年1月末時点)

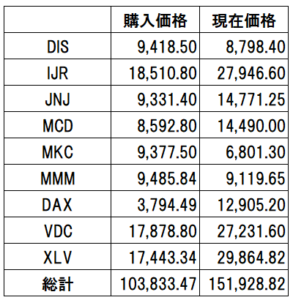

まずは各銘柄の購入価格と現在価格を比較した表を掲載いたします。なお3Mについては、スピンオフをしたソルベンタムと現在の3Mの合計金額を旧3Mとして現在価格にしています。

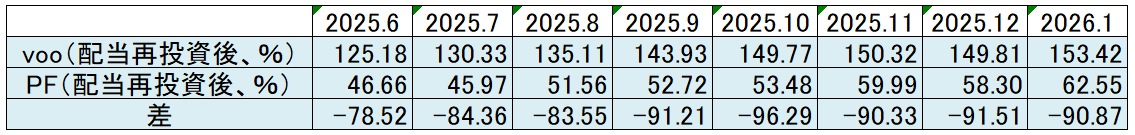

次に購入価格の総計から配当再投資による取得分を差し引き、配当再投資を加味したトータルリターンを計算したいと思います。また同じ作業をVOOでも行って成績比較をします(共に手数料加味)。

〇 マイポートフォリオ

・購入価格 93,463.21ドル(103,833.47 -(1149.92+1143.13+1121.53+1195.83+1111.00+1191.01+1151.15+1189.45+1,117.30))

・現在価格 151,928.82ドル

・増減率 62.55%

〇 VOO

・購入価格 99,741.16ドル(110,632.98 -(1329.28+1316.87+1213.37+1145.34+1121.83+1320.19+1134.55+1152.27+1158.1))

・現在価格 252,770.21ドル

・増減率 153.42%

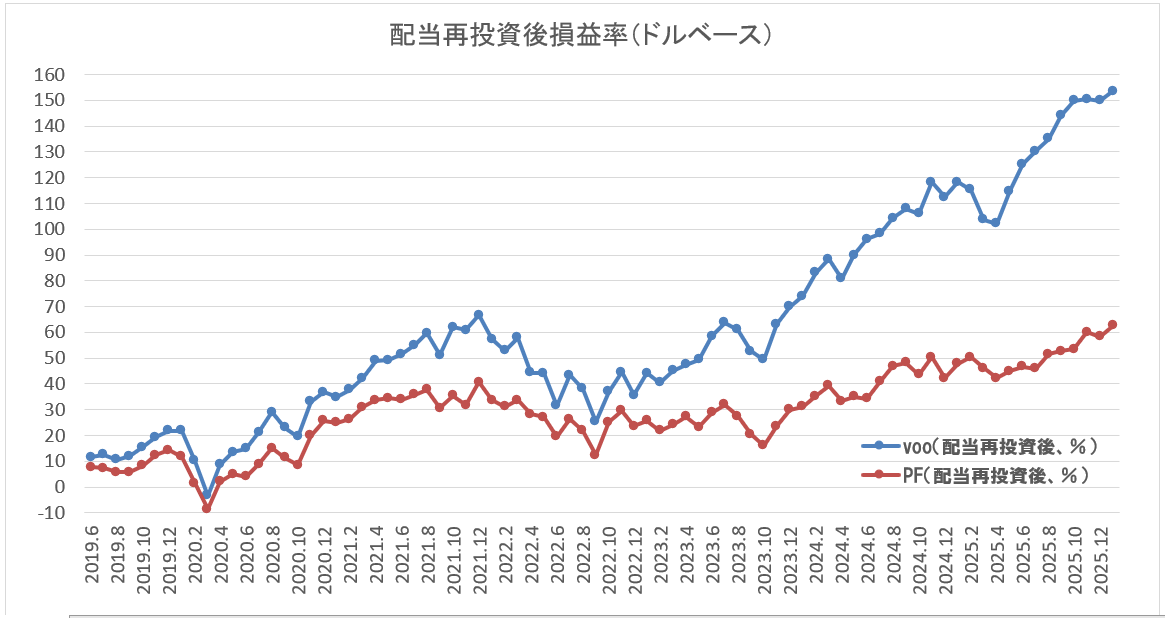

以下はVOOと私の米国株ポートフォリオの増減率の推移を示したグラフと表です。

なお2025年5月以前の具体的な数字について見たい方は、下記の成績比較記事をご覧ください。

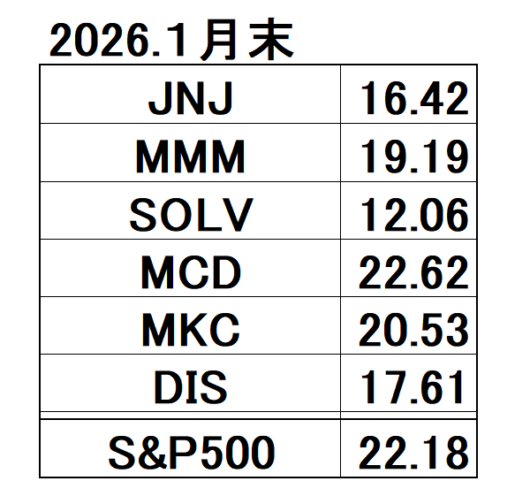

最後に私が保有している個別銘柄とS&P500の2026年1月末現在の予想PERです。個別株の予想PERはアメリカのYahoo!Financeを、S&P500についてはWSJを参照しています。

かつての市場のけん引役が足を引っ張り始めた

1月の私の米国株ポートフォリオのリターンはわずかにS&P500(VOO)を上回りました。個別株は冴えなかったものの、VDCやIJRがS&P500の成績を大きく上回ったのが大きいです。

さてこれまで市場をけん引してきた大型ハイテク株の成績が冴えません。S&P500が過去最高値に迫る中で、大型ハイテク株10銘柄で構成されるFANG+は10%ほど下落しており、年初来でもマイナスとなっていて苦戦が続いています(2026年2月3日現在)。

ナスダック100自体は年初来でプラスになっていることを考えると、大型ハイテク株が市場全体の足を引っ張り始めたのは否定できないと思います。

相場が天井をつけるパターンとしてこれまで市場を先導して大きく上昇していた銘柄が崩れ始めるというものがありますが、今アメリカ株にそれが起きようとしています。

昨年末に野村證券の証券担保ローンを利用したレバレッジ投資が流行っている事について触れましたが、今はレバレッジをかけるような局面ではなく、むしろ守りに入る局面ではないかと私ローンウルフは考えています。