「ベル型カーブの壮大な知的詐欺」に騙されるな

お疲れ様です、ローンウルフです。

1月21日にツイッターで交流のあるきしやん主催のオンライン読書会に参加しました。

参加メンバーは同じく普段からツイッターで交流があり、過去にもブログにも登場したことのあるおせちーずさん、そしてたぱさんとどぶさん、そして自分の計5人で行われました。

読書会で取り上げた本は、私のブログでも何度も取り上げているナシーム・ニコラス・タレブの「反脆弱性 不確実な世界を生き延びる唯一の考え方」です。

読書会では本を読んだ感想を順に話していったのですが、その中でおせちーずさんがこのような趣旨の発言をされていました。

「正規分布を多くの人が信じすぎてテールリスクを軽視しており、せいぜい3シグマぐらいしか考慮していない。しかし実際の相場ではリーマンショックの時のような8シグマの出来事が起きている」

この発言を聞いた時に自分は特に大きな反応はしなかったのですが、実はいいねボタンがあれば100回は押したい発言でした。

ベル型カーブの壮大な知的詐欺

なお正規分布とは統計学で用いられる概念で、期待値(平均)を中心として左右対称に広がる確率分布です。その形からベル型カーブなんて呼ばれ方もします。

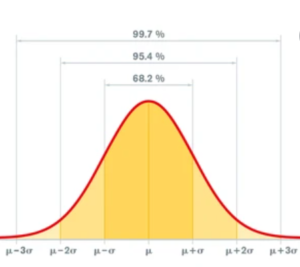

上記の図を1度はご覧になったことのある方がほとんどだと思います。そして正規分布の図のうち、平均値周りの約68.27%の区間を1シグマ、約95.45%を2シグマ、約99.73%を3シグマと呼び、発生の頻度を表しています。 株価がランダムで動いていたと仮定した場合に、上記の確率通りに事象が発生すると言われています。

株価がランダムで動いていたと仮定した場合に、上記の確率通りに事象が発生すると言われています。

しかし実際は株価はランダムに動いてはいません。そのため理論上は0.0003%しか起こらないはずの6シグマと呼ばれる現象が度々起きているのです。それがロシアのデフォルトやリーマンショック(リーマンは8シグマ)、コロナショックです。

このように正規分布上は起こる確率が極めて低いはずの事象が、実際には理論上よりも多く発生する現象のことをファット・テールと呼びます。

またタレブは著書「ブラック・スワン」で、こうした正規分布に騙されてファット・テールを無視する様を「ベル型カーブの壮大な知的詐欺」と呼び、現実と乖離したモデルを実際の相場に適用することへの警鐘を鳴らしました。

無視してはならないテールリスクとファット・テール

よく投資リターンのシミレーションを行う際に、株価の値動きについて「ブラウン運動に従えば~」という前提を置くのをよく見かけます。

しかし上述の通り、実際の相場ではブラウン運動のような不規則な値動きとはならないため、そのシミュレーションを信じきって投資判断に持ち込むのは危険です。なぜなら将来のリスクとリターンの過小評価や過大評価につながってしまうからです。

正規分布を信じ切ってテールリスクを軽視したりファット・テールを考慮せずにいると、ロシアのデフォルト時のLTCMやリーマンショック時のリーマンブラザーズのように吹き飛んでしまうのです。

実際の相場とは異なる前提を無理矢理仮定しているモデルを実際の相場に持ち込めば、稀な事象で吹き飛んでしまうのは当然です。

相場で吹き飛んでしまわないためにも、理論上は起こる可能性が極めて低いとされながらも、実際には10年に1度は起きている稀な事象を考慮した上で投資戦略を組むべきではないかと私ローンウルフは考えています。